今回は、後田 亨さん著の『この保険、解約してもいいですか?』を紹介していきます!

皆さんは保険に入っているでしょうか?

おそらくよく考えずに会社の上司に言われたから、親に言われたから入っているという方もいると思います。

またこれから社会人になり、保険に入った方がいいのか悩んでいるという方もいると思います。

本書はそういった方にオススメの一冊です!

著者である後田さんは、15年間保険の営業職として働き、販売員と顧客の利益相反を問題視し、2012年に独立されています。

以降は、保険について有料で相談を受けたり、執筆、講演を行うなど、多岐にわたりご活躍されています。

本書は、そんな保険の仕組みから保険業界の裏事情まで知り尽くした著者によって、保険について詳しく解説されています。

この記事では、本書の中から保険に入るほど損をしてしまう理由、我々はすでに最強の保険に入っていること、そして唯一入るべき保険について紹介していきます!

この保険、解約してもいいですか?の要約

保険は入るほど損してしまう理由

本書では、保険は入らないほどいいと書かれています。

その理由について、本書では詳しく書かれていますが、この記事では次の3つの理由を紹介していきます。

①保険会社の取り分が多い

②基本構造が宝くじと同じ

まずは保険会社の取り分が多いについて紹介していきます。

ライフネット生命が決算資料で出している粗利率を見ると、2019〜2022年度の4年で43〜46%になっています。

これは、加入している人が払っている保険料の4〜5割近くが会社の取り分になっているということです。

ライフネット生命はネットで保険を売っているため、対面で営業をしている保険会社よりも経費はかかっていないことが考えられます。

ということは、対面で営業をしている保険会社の取り分は、もっと多い可能性があるのです。

実際に、対面で営業をしている大手保険会社の死亡保険では、約80%が保険会社の取り分であると試算できる例があると本書では書かれています。

そして、銀行などで売られている一部の商品を除いて、保険会社は販売手数料を開示していません。

そのため、自分が払っている保険料がどれくらい会社に持ってかれているのかが分からないのです。

しかし中には、終身保険や学資保険など、お金がちゃんと戻ってくる保険ならいいのでは?と思われる方もいるかもしれません。

こういったお金が戻ってくる保険は貯蓄や運用を目的とした商品として紹介されることがあります。

ですが、保険の場合は販売手数料が高すぎるあまりに、積立に周るお金が少なく、お金が増えづらくなっています。

実は終身保険は、良心的な投資信託と比べて、販売手数料が20倍近くもかかっているのです。

もし将来のための貯蓄や運用をしたいのであれば、保険ではなく自分で積み立てNISAやiDeCoなどを活用した方が、断然お金を増やすことができます。

とはいえ、保険に入るメインの目的は、万が一のことがあった時のためでしょと思われる方もいるかもしれません。

これは2つ目の理由である、基本構造が宝くじと同じということに関連してきますが、まず現役世代の死亡率はかなり低いです。

死亡率が低いということは、万が一の出来事があって、お金を受け取ることができる人は、ごく少数の人だということになります。

ということは、保険とは大勢の人が保険料を払い、ごく一部の人のアンラッキーな事態に遭遇してしまった人がお金を受け取るシステムなのです。

まさに大勢の人から集めたお金を少数の人に分配する宝くじと構造は同じです。

とはいえ、結婚していて子供がいるような家庭では、その万が一があっては困るからこそ保険に入りたいという考えもありますよね?

そこで本書では唯一入るべき保険とは、世帯主の死亡に備える保険一本だけになります。

ということは、独身の場合は保険は必要がないということになります。

なぜ世帯主の死亡に備える保険一本だけでいいのかについては、後ほど紹介していきます。

私たちはすでに最強の保険に入っている

中には、怪我や病気に備えて医療保険に入っているという方もいると思います。

いつ怪我をしてしまうか、病気になってしまうかは分からないですから、急な出費にも対応できるように医療保険に入ることはいいことのように思えます。

しかし本書では、医療保険の必要性は低いと書かれています。

その理由は、医療保険では、何かあったときに受け取れる給付金が高額になりにくいからです。

実際に入院給付金の平均は一件につき約9万3000円、手術給付金は約9万5000円程度です。

もしかしたら、10万円近くもらえるなら、ありがたいと思うかもしれませんが、10万円くらいなら保険に頼らずとも貯められると思います。

さらに国の医療保険制度は充実しています。

皆さんも高額医療費制度を聞いたことがあるかもしれません。

この制度のお陰で、個人の医療費の負担額には上限があります。

年収によって変わりますが、医療費が高額になったとしても、窓口で支払う医療費は自己負担額分でいいのです。

日本の正社員の平均年収は400万円くらいだと考えると、多くの方が370〜770万円に該当すると思います。

そのため、月に100万円かかったとしても!負担額は87430円になるのです。

さらに、過去12ヶ月位内に3回以上、限度額に達した場合は4回目から多数回該当となり、限度額が下がります。

また民間の保険では保証内容も限定的です。

検査入院だと対象外であったり、治療目的の入院だとしても、日数に制限があるなど、保険会社の負担に上限があります。

その点、国の医療保険制度では、風邪や虫歯、集中治療室での治療など幅広く対応しています。

健康保険の保険料は給料から天引きされているため、あまり気にしたことがないかもしれませんが、私達はすでに最強の出身医療保険に入っており、わざわざ民間の医療保険に入る必要はないのです。

唯一入るべき保険とは?

本書では、保険で備えるのに向いていることが3つ挙げられています。

①めったに起きないこと

②自己資金では対応できない大金が必要になること

③いつ起こるか分からないこと

『この保険、解約してもいいですか?』より

そしてこの3つの条件を満たし、唯一入るべき保険とは世帯主の死亡保険です。

具体的には、掛け捨ての収入保証保険です。

収入保証保険とは、加入者が一定期間内に世帯主が死亡または高度の障害をおってしまった場合に、毎月一定額の死亡保険金を受け取ることができる保険です。

収入保証保険は掛け捨ての保険のため、終身保険のように解約したときにまとまった金額が返ってくるわけではありませんが、その分保険料が安くなります。

現役世代の死亡は滅多に起きないことです。

しかし、もし起きたときには大きなお金が必要になります。

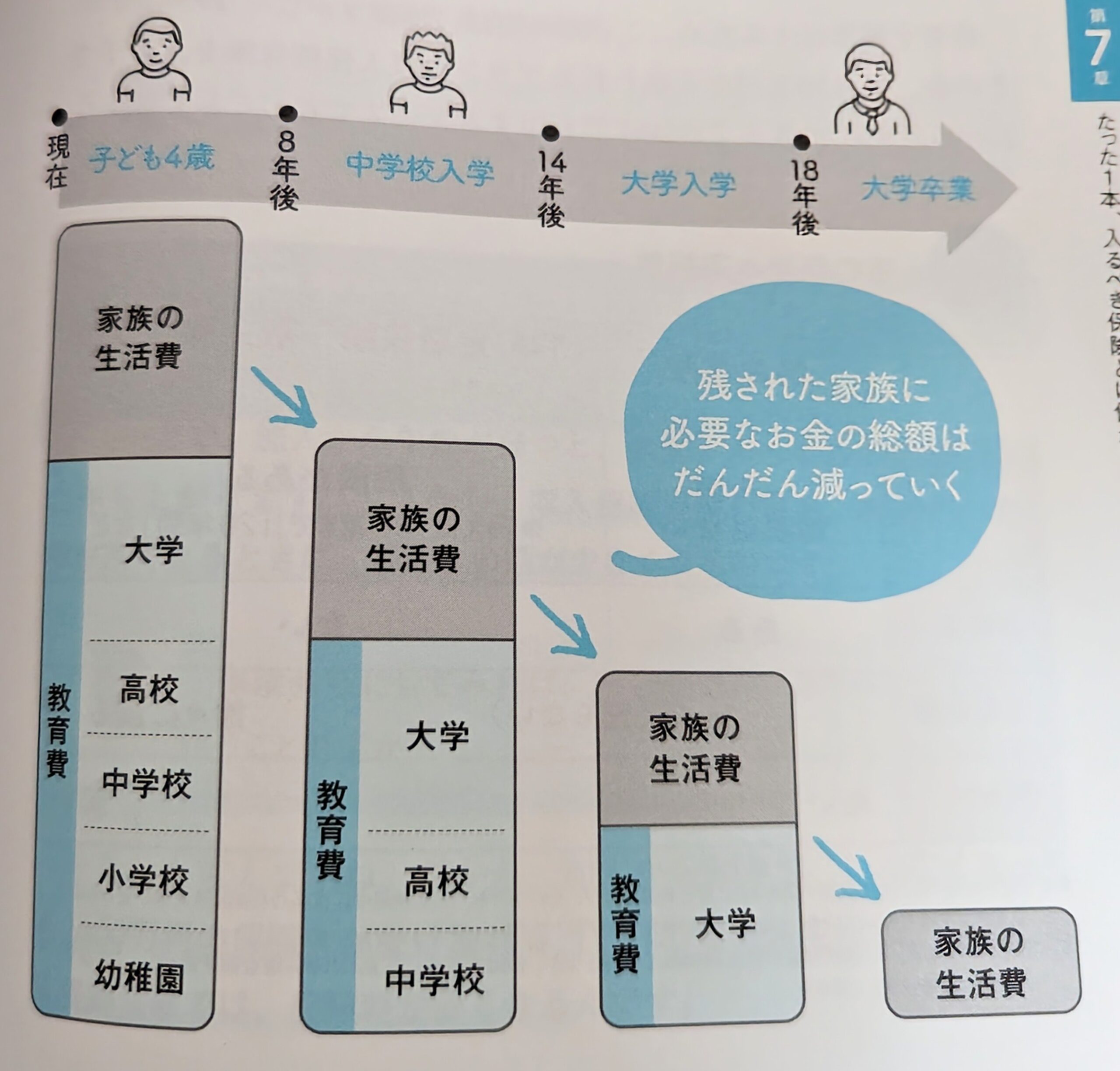

特に子供が小さい場合、自立するまでに数千万円近くかかる可能性もあります。

文部科学省が出している調査によると、幼稚園から大学まで全て国公立に通った場合でも、約1000万円必要になります。

そのため、子育て中の世帯主は死亡保険に入っておいた方がいいのです。

収入保証保険で受け取れる保険金の額は、加入直後が一番大きくなります。

契約期間が20年間の場合、加入直後に万が一のことが起きれば、そこから20年間は毎月一定額を受け取ることができます。

逆に契約期間の終了2年前などになくなってしまった場合、残り2年間しか保険金を受け取ることができません。

ですが子供が成長するにつれて、必要なお金は少なくなっていきます。

『この保険、解約してもいいですか?』より

幼稚園生であれば、今後、小学校~大学までの費用が必要になりますが、すでに子供が大学生になっていれば、それほどお金は必要ありません。

そのため収入保証保険であれば、格安の保険料で、一番お金が必要な時期に最大限の保証をすることができ、子供が大きくなっても最低限の保証は受けることができるのです。

掛け捨ての保険というと、返戻金がないため損をしている感じがありますが、自分の年齢や家族に合わせて、格安でしっかりと保険をかけることができるので、決して損ではないのです。

ぜひ皆さんも、一度自分が入っている保険は本当に必要なのか?損をしているのではないか?を振り返ってみて下さい。

本書ではこの記事では紹介しきれていない保険の知識がまだまだ解説されています。

保険については色んな意見や考え方があると思いますので、本書や他の本も見て、比較検討し、自分で納得のいく結論を出すのがいいと思います。

何となく保険に入ったけど、今のままで大丈夫かな?と疑問を持っている方や、これから保険に入ろうか悩んでいるという方は、ぜひ本書を一度読んでみて下さい!

ではでは。